【编者按】本周推出两篇关于信息披露动机的文章,首先第一篇文章关于收购方管理者是否会战略性调整本企业的信息披露从而影响目标方企业的股价,故能以较低的价格去收购目标方,本篇文章新颖之处在于管理者意识到信息的溢出效应,角度新颖,逻辑通顺,实证严谨,吸引读者阅读。第二篇文章关于当竞争企业拥有共同所有权时,是否会增加本企业的信息披露动机。本篇文章新颖之处在于变量的选取,在选取专有成本时,选择了三个代表性的变量,使本篇文章具有较强的说服力,值得我们去学习。

推文信息1:JINHWAN KIM,RODRIGO S. VERDI,AND BEN JAM IN P.YO ST.Do Firms Stratedically Internalize Disclosure Spillovers? Evidence from Cash-Financed M&As[J].Journal of Accounting Research,2020.

一、引言

信息披露与现金并购之间是否存在一定的关系呢?管理者是否会意识到企业的信息披露会影响并购企业的目标股价呢?本文预测,当披露信息有益于收购者时,收购者会有意调整信息披露,以影响目标方的股价。这个预测是基于两个阶段实现的,首先当收购者和目标企业有经济联系时,收购者的正面消息很可能会对目标企业产生正面影响,因此收购者更有可能在谈判期间披露负面消息,以较低的价格收购目标。同样,当收购方和目标方有经济联系时,收购方的正面消息很可能会作为负面消息传递给目标方,在并购谈判中,收购者更有可能披露积极的消息。因此,本文预期在并购谈判窗口期间,溢出效应的性质与收购者披露基调之间存在负相关关系。其次,重点讨论收购方披露选择对估值的影响,如果收购者能够成功地利用他们的信息溢出(无论溢出是正面还是负面的),本文预期目标方的股价在并购谈判中表现不佳。

尽管收购方和目标企业之间存在信息溢出效应,收购方可能会处于以较低的价格收购目标方来战略性的调整企业的信息披露,但是也存在以下几点原因说明收购方不会战略性调整本企业的信息:第一,战略调整前并不清楚潜在收益是否超过披露旨在影响目标企业的价值信息的成本。例如,目前还不清楚收购者是否愿意以降低自身股票价值为代价披露坏消息(以利用与目标企业的正面信息溢出)。第二,因为并购谈判是一项双边协议,一方使用战略披露可能会导致另一方反对和拒绝交易。因此,出于以上两点原因,收购方不会战略性调整本企业的信息。

为检验以上假设,本文用2000年至2017年期间宣布并完成的381笔现金收购的数据进行实证检验。检验发现:相对于零溢出效应的收购,具有积极溢出效应的收购方在并购谈判期间所披露的负面信息比谈判前时期高出约16%。相反,具有负面溢出效应的收购方则相反:他们发起的披露大致是在谈判中多了50%的积极语气。这两个结果提供了与我们的假设一致的初步证据,即收购者在公司谈判收购价格期间改变了他们的披露。

二、研究背景与假设发展

本文的目标是研究信息溢出,即一个公司的信息对另一个公司股价的影响程度,是否会影响公司的信息披露决策。然而,在实证检验预测时,一个主要的挑战是确定一种背景,在这种背景中,企业利用这些溢出效应的好处超过了最佳披露选择的其他决定因素,如最大化其自身的短期价值。在这一挑战的激励下,本文以现金融资并购为背景,调查公司是否内部化了信息溢出并相应地改变了其披露。基于现金的合并提供了几个可取的特征。首先,关于收购价格的并购谈判结果会导致财富的直接转移,收购者会从较低的目标股价中获得收益。第二,使用现金为交易融资,可以确保收购者对自身价格的暂时下跌相对不敏感。第三,并购谈判期相对较短,提供了一个有限的窗口,在此期间收购者必须战略性地披露信息。最后,除了收购方和目标公司之外,市场参与者通常不知道正在进行的并购谈判,因此市场可能认为披露的信息是可信的。

在此背景下,本文推测在收购方和目标公司之间存在的信息溢出会激励收购方策略性地披露信息以降低目标企业的收购价格。例如,强烈的正面信息溢出可能会促使收购者试图通过披露负面消息来降低目标企业的市场价值。同样,在存在强烈的负面信息溢出的情况下,收购方可能会通过披露利好消息来降低目标的价值。因此,本文预期收购方在并购谈判中的披露基调与收购方与目标公司之间的信息溢出方向成反比。这些论证引出了我们的第一个假设:

H1:在现金融资收购中,随着收购方与目标公司之间的信息溢出变得更加积极,收购方在并购谈判中会发布更多带有负面偏见的新闻稿。

此外,如果收购者能够成功地利用与目标的信息溢出,那么我们应该看到收购者在并购谈判中披露对目标股价的影响。换句话说,收购公司的假定目标是以尽可能低的价格收购目标公司。在H1中,收购者的披露反应取决于信息溢出的信号(正溢出效应诱导收购者发布负面偏见的新闻,而负溢出效应则诱导收购者产生正面偏见的新闻),但我们对目标股价的预测只取决于任何信息溢出的强度,而不是信号。定价效应是存在的之所以成为可能,是因为并购谈判通常采取的特点是谈判是私下的,投资者很难完全看穿收购方的战略信息披露。因此,我们的第二个假设是:

H2:随着收购方和目标公司之间的信息溢出强度的增加,现金融资收购中的目标上升和溢价降低。

三、研究设计及主要结论

本文使用SDC数据库构建本文的样本,从2000年1月1日之后宣布的、2017年12月31日之前完成的美国上市公司合并,其中合并企业为支付100%的现金,交易规模大于1000万美元的企业。这是因为选择用现金合并的企业更能看出信息披露溢出效应的影响。其次为了看出目标方和并购方之间的经济联系和信息溢出,使用了经过价值加权指数调整的每日股票相关性。最后通过实证分析,得出以下结论,当两家企业之间发生正面(负面)信息溢出时,收购方在并购谈判过程中会产生更多负面(正面)偏向的新闻文章。战略披露行为导致谈判过程中目标收益降低,大大降低了收购者的投资成本。本文的估算表明,对于收购方来说强大的信息溢出效应,该策略将收购的平均成本降低了约2300 - 5800万美元。

推文信息2:Jihwon Park, Jalal Sani , Nemit Shroff , Hal White.Disclosure incentives when competing firms have common ownership[J].Journal of Accounting and Economics,2019

一、引言

在过去的30年里,大型机构投资者持有美国上市公司股票的份额大幅增加,而且越来越集中。因此导致竞争公司越来越多地被相同的大型机构所拥有,理论表明,当投资者拥有部分竞争企业股权时,这些公司会表现如下两个特点,第一,缺乏竞争的动力比如果每家公司有单独的所有者(并不拥有公司竞争对手的股份);第二,有更大的动力去考虑他们的行为对共同拥有同行企业的好处。这是因为当企业积极竞争时,他们会采取一些行为(例如,专利竞争、降价)来获得相对于其他企业的优势,但这些行为的集体效应会对共同所有者的总投资组合价值产生负面影响。因此,共同所有权会减少公司竞争的动机。第二,如果一个公司的行为对其他公司具有正向的外部性,共同所有权会激励公司将这些外部性内部化,从而增加共同所有者的投资组合价值。

因此在本文中研究了共同所有权是否增加了公司信息披露的动机。预测共同所有权增加了公司信息披露动机,主要基于以下两点原因:第一,上述研究表明,企业的管理者认识到共同所有者的反竞争激励,并采取提高共同所有者投资组合价值的行为。在某种程度上,这些共同拥有的公司之间的竞争不那么激烈,本文认为,他们可能不太担心他们披露的专有信息会被竞争对手利用,以牺牲披露公司的利益为代价来获取市场份额/利润。考虑到专有成本是公司全面披露的主要约束之一,若放松这一约束,共同所有权可以导致更多的披露。第二,除了可能降低披露的专有成本外,还可能增加共同所有权披露带来的好处。特别是,先前的研究提供了理论和实证证据,表明一个行业中的一家公司的更大披露可能会对该行业中其他公司的流动性和资本成本产生溢出效应,从而提高共同所有者的投资组合价值。然而,至少有三个原因可以解释为什么共同所有权可能不会导致更多的信息披露。首先,虽然共同拥有的公司可能面临彼此之间的竞争减少,但还不清楚在何种程度上共同拥有会导致更大的信息披露,因为这些公司仍然面临来自非共同拥有的公司(如私人公司)的非微不足道的专有成本,以及其他可能仍然约束公司的信息披露成本。其次,先前的研究表明,在一家公司持有大量头寸的机构投资者可以根据他们的私人信息,特别是在不透明的信息环境中,执行有利可图的交易。因此,增加信息披露可能会降低共同所有者(通常是大型机构)根据其私人信息执行盈利交易的能力。最后,理论文献对竞争是否增加或减少披露动机提供了相互矛盾的预测,所以共同所有权如何影响信息披露动机还不清楚。因此为了研究共同所有权和信息披露动机之间的关系,本文将在一个行业的两个或两个以上的公司拥有至少5%的股权公司投资者定义为共同所有权,使用美国上市公司1999年——2015年共54541家公司,进行实证研究。

二、假设提出

本文认为共有所有权通过两种机制影响公司的披露激励:(1)减少专有成本(2)披露外部性的内部化。第一个机制是,如果共同所有权创造了反竞争的激励,公司应该减少对专有成本的担心。鉴于投资者要求更全面的信息披露,以及放松对专有成本的担忧,拥有共同所有权的公司应该增加他们的信息披露。第二个机制是基于披露外部性文献,它认为一家公司的信息披露可以改善行业内其他公司的信息环境需求、供应和成本条件的不确定性,因为这些因素在一个行业内是相互关联的。因此当一个行业中的公司披露更多的信息时,即可以提高本公司的资本流动性也可以降低公司的资本成本。其次也能够提高提高同行业其他公司的资本流动性以及降低公司的资本成本。当共同所有者激励其投资组合将信息披露的正外部性“内部化”时,这些公司应该增加信息披露。

因此提出假设1:

H1:当竞争企业拥有共同所有权时,提高了企业的信息披露动机

然而,至少有三个原因可以解释为什么我们可能观察不到共同所有权和自愿披露之间的积极联系。首先,共同所有公司继续面临来自非共同所有公司的竞争,这可能会对共同所有公司的信息披露造成重大的专有成本。其次,先前的研究表明,机构投资者有更多的机会获得私人信息,因此更喜欢少披露信息,因为这有助于他们保持信息优势因此,目前尚不清楚从共同拥有的公司中获得更多信息披露的好处是否大于减少共同所有者信息优势的成本。最后,根据学术理论,不清楚竞争是否增加或减少披露激励。

因此提出假设2:

H2:当竞争企业拥有共同所有权时,降低了企业的信息披露动机

三、研究设计及主要结论

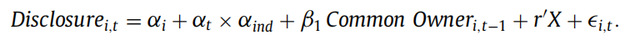

本文通过OLS回归来验证本篇文章的预测:

其中Disclosure的变量选择要与公司的竞争对手有关,因为这些披露会给披露公司带来专有成本,其次能让投资者更好的对公司的进行估值和减少逆向选择成本,从而增加流动性。因此Disclosure变量主要包括三个:第一,盈利预测。盈利预测不仅向披露公司的投资者传递信息,也向同行公司的投资者和经理传递信息。第二,资本预测支出。资本支出预测提供了更多的专有信息,因为这些预测代表了该公司最大的预期未来现金支出之一。第三,公司根据美国证券交易委员会(SEC)的保密处理令对信息进行编辑的程度,它涉及企业更细微的专有信息。Common Owner 则为机构投资者至少持有5%的股份,并且在同一行业持有两家及以上企业的股份。

本文研究了共同所有制对企业自愿披露的影响。先前的研究表明,竞争降低了竞争公司的总利润,因此,在行业内数家公司拥有大量股份的投资者(即共同所有者)有动机软化竞争强度,以增加他们的总投资组合价值。在某种程度上,这些共同拥有的公司彼此之间的竞争力较低,本文认为,他们可能不太担心他们披露的专有信息会被竞争对手使用,以牺牲披露公司的利益。此外,由于一家公司的信息披露对同行公司具有正的外部性,公司和普通所有者也从信息披露中获得间接利益。增加信息披露对公司和普通所有者都有好处,因为它可以降低资本成本,增加流动性,这对需要经常调整投资组合权重的大型机构投资者来说尤其重要。本文通过实证检验,也验证了共同所有权会增加盈利预测和资本成本信息的披露。

设为首页

设为首页 联系我们

联系我们